【大紀元記者薛明珠採訪報導】經濟學家俞偉雄,在近期的網絡講座中深入分析了美國經濟,探討了未來降息的可能性與幅度,並對美國經濟前景作出了預測。

俞偉雄(William Yu)博士,是加州大學洛杉磯分校安德森預測中心(UCLA Anderson Forecast)的經濟學家,專長於經濟建模及中美經濟關係的研究,涉獵範圍廣泛,多篇論文曾被各大媒體廣泛引用。

美聯儲大幅降息的解讀

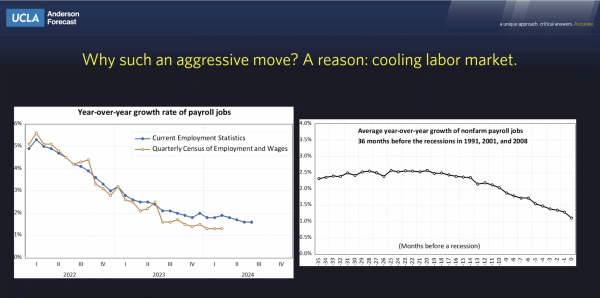

美國勞動力市場呈現持續下滑趨勢。(薛明珠/會議視頻截圖)

9月18日(週三),美聯儲開啓了寬松週期,四年來首次降息,超常規大幅降息0.5%。美聯儲降息的決議公布後,美股走高,美債價格反彈、收益率下行,黃金拉升。就在美聯儲降息前,美國勞工統計局,最近公布了對非農薪資就業人數,進行年度基準修訂的初步估計,數據顯示,截至2024年3月,薪資就業人數減少了81.6萬,這相當於0.5%的基準調整,遠高於過去十年0.1%的平均水平。這表明就業增長比之前報告的更加疲軟。

俞偉雄表示,近期美聯儲大幅降息0.5%,主要是因為美國勞動力市場出現了降溫跡象。他還援引了1991年、2001年和2008年三次經濟衰退期間,非農就業人口的同比年增率,說明當就業增長率從2%下降至1%時,意味著勞動力市場開始顯現問題,這通常與企業營運困難和裁員緊密相關。美聯儲正是察覺到這一跡象,為了避免經濟衰退,選擇降息來刺激經濟。

負利率時代不可能重現

儘管美聯儲通過降息來刺激經濟,俞偉雄強調,這並不意味著負利率時代會重現。他說,過去20年的負利率環境極為特殊,不可能再度重複。我們正逐漸回歸一個正常的平均利率時代。他認為,實際短期利率的歷史平均值約為1.5%,這是消費者或企業的實際借貸成本。

他解釋了短期實質利率的計算方式,即用聯邦基金利率,減去核心個人消費支出(PCE)通脹率。該利率能有效反映消費和投資的實際借貸成本。他說,歷史證明,當實質利率過低或為負時,容易引發過度投資、資產泡沫、過度消費以及通脹壓力。

根據美聯儲的預測,通脹率今年底將達到2.6%,明年降至2.2%,後年進一步回落至2%。同時,聯邦基金利率預計今年底為4.4%,明年底降至3.4%,到2026年底進一步下降至2.9%。

俞博士指出,若將通脹率從聯邦基金利率中扣除,可以看出美聯儲預期的實質利率今年約為1.8%,明年為1.2%,後年為0.9%,並在未來幾年大致維持在1%左右。他認為,這反映了美聯儲在當前經濟環境下,對該利率水平感到穩妥,並視其為合理的範圍。「實質負利率時代,已經一去不復返了。」他說。

通脹壓力仍在

目前通脹雖有減緩跡象,但俞博士指出,從同比年增率來看,當前通脹水準仍高於過去三次經濟衰退的標準。此外,最新數據顯示,個人消費支出(PCE)通脹率為2.2%,這讓許多人對接近美聯儲2%的目標感到樂觀。然而,俞博士強調,核心通脹率才是需要重點關注的部分。核心通脹率依然高達2.7%,較7月份上升了0.1%,而核心消費者物價指數(CPI)更高,達到3.3%。這表明,對抗通脹的戰役尚未完全勝利,仍需謹慎行事。他擔心,這次大幅降息可能會帶來通脹風險的增加。

他表示,如果通脹上升,利率持續下降的可能性將大幅減少,因為美聯儲將不得不繼續壓抑物價和控制通脹。另一方面,降息也帶來了積極影響,短期內經濟衰退的風險,可能因此顯著降低。有人認為,美聯儲快速降息是因為預見到經濟衰退即將來臨,但他並不認同這種看法,認為當前情況不同。

預測:美國經濟不會陷入衰退

儘管美國勞動市場疲軟,且面臨通脹加息壓力,俞博士仍然預測美國經濟不會陷入衰退。他認為這背後有許多複雜因素。其中,有三個主要因素在過去三年中幫助美國經濟抵禦了通脹加息帶來的挑戰。

首先,美國的能源生產情況值得關注。他提到,由於頁岩油開採技術的革命,目前美國是全球最大的石油和天然氣生產國,這是抑制通脹的一個關鍵因素。

第二點是美國製造業廠房建設大幅增長。隨著《2021年基礎設施投資與就業法案》和《2022年芯片與科學法案》的通過,過去兩三年間,美國製造業投資從800億美元飆升至2400億美元,這與加強供應鏈韌性的政策息息相關。這種投資增長反映了美國政策的轉變,雖然升息通常會對建設活動帶來負面影響,但製造業的擴展基本抵消了住宅建設減少的影響,成為經濟的重要支柱。

第三點是美國勞動生產力顯著提升,年增率大約在2%到3%之間。這表明在相同的勞動投入下,美國能製造更多的產品,這最終導致更高的收入和增加的消費。這是一個非常利好的消息,如果這一趨勢能夠持續,對美國乃至全球經濟都是極為正面的。勞動生產力是提升一個國家長期生活水準的關鍵因素。過去尤其是2008年金融危機後,勞動生產力表現一直不理想,但近期的改善值得注意,這可能與技術進步,尤其是AI等技術的發展有關,為經濟帶來了新的動力。

對局部行業的影響

最後,談及美國房地產市場時,俞博士提到,過去幾十年來,美國每年新建住宅數量平均約為150萬套,與人口增長率保持一致,市場未出現明顯失衡現象。這也是他認為經濟衰退可能性較低的原因之一,因為當前房地產市場,總體上沒有顯現出失衡的跡象。

他說,過去幾年,高利率確實對商業房地產造成了巨大衝擊。特別是疫情後遠程工作趨勢的影響,導致價格跌幅甚至超過了經濟大衰退時期的水平。儘管整體經濟未陷入衰退,但辦公樓市場,實際上已經進入了類似經濟大衰退的狀態。

他還說,從最近幾個季度來看,這個市場似乎已經觸底,對於有資金的人來說,目前商業房地產價格大幅下跌,或許是一個不錯的長期投資機會。◇