【2026年02月18日訊】(記者徐曼沅洛杉磯報導)隨著報稅季節到來,美國稅務規範再度出現調整。洛杉磯專業會計師葉俊麟近日受訪提醒,今年部分收入類別與特定支出項目出現新細節與適用條款,若未充分掌握最新規定,可能影響扣除權益,甚至增加漏報風險。

葉俊麟指出,服務業從業人員、領取加班費的受薪族,以及符合年齡條件或近期購車的納稅人,應重新檢視個人財務資料與報稅文件,特別注意以下四項重點政策。

1. 服務業小費收入:釐清W-2與免稅條款

針對餐飲與旅宿業者,葉俊麟表示,小費收入的申報方式與是否符合特定免稅或抵免條件,需依實際情況判定。

他提醒,納稅人應保留雇主提供的Form 8027及個人完整收支記錄,以利核對申報數字。若小費金額已列入W-2表格的應稅工資,原則上仍屬課稅範圍,是否符合例外條款,應由專業人士進一步評估。

2. 加班費減稅:留意收入門檻與資格限制

部分符合條件的加班工資,今年可能具有減稅或抵減空間。不過葉俊麟強調,加班收入並非自動免稅,多數情況設有收入上限與適用條件。

他建議納稅人檢視W-2表格中Regular Pay與Overtime是否分列清楚,避免因分類不明確而影響計算。

3. 65歲以上額外扣除:須注意AGI限制

為減輕年長者稅務負擔,符合條件者可享有額外標準扣除額。根據現行規定,年滿65歲且收入低於一定門檻者,個人可額外增加6,000美元扣除額;夫妻合報最高可達12,000美元。

葉俊麟提醒,是否符合資格須視「調整後年度總收入」(AGI)而定,建議事前試算,避免因收入略高於門檻而錯估扣除額。

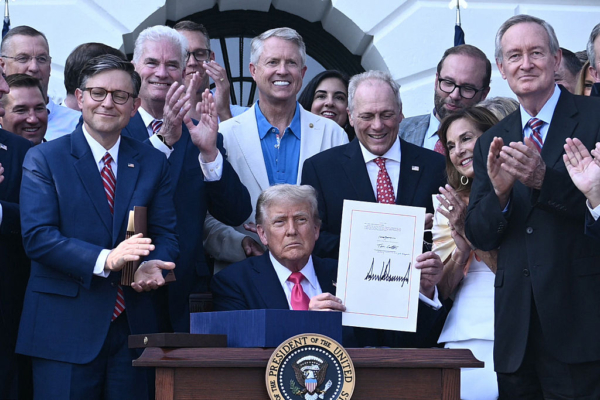

4. 美國製造車貸利息:確認適用範圍

針對購買美國製造車輛並以貸款方式支付者,今年相關利息支出可能具扣除空間。不過適用條件涉及車輛產地認定、收入上限,以及是否屬列舉扣除(Itemized Deduction,又稱逐項扣除)範疇。

葉俊麟指出,納稅人應保存完整購車與貸款文件,並確認車輛是否符合「美國製造」的官方定義,以免誤列扣除項目。

他最後強調,稅務規定每年調整,細節差異往往影響扣除金額。納稅人應及早整理收入與支出證明,核對正式IRS表格與附表代碼,必要時尋求專業協助,才能在合法合規前提下,確保自身權益最大化。◇