【大紀元2022年07月09日訊】(大紀元記者李歐採訪報導)上篇,多元投資顧問公司的創辦人——周威宇(Rex Chou)談了美國股市可能在今年下半年的走勢,和可能的投資機會。下篇Rex開始會結合房地產,談房市和股市的投資差異,還有投資配置。另外,他也對美國經濟軟著陸的可能性提出看法。

三、股市下跌的時期,對房地產有何影響?

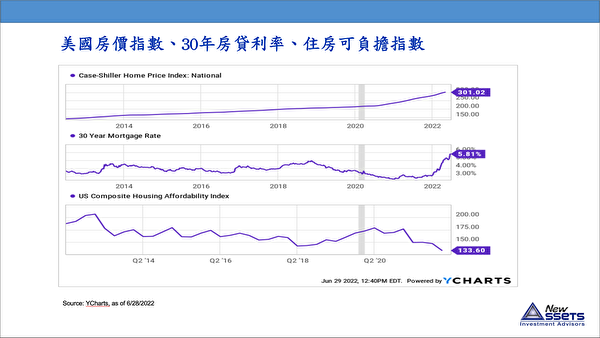

Rex:股市其實對房地產有幾個方面的影響,第一個,其實股市是一個經濟的櫥窗,股市好,表示經濟好;股市不好,通常經濟就不好。那當整個大環境不好,對房市也不會太好。不過,其實真正影響房地產的主要還是利率,那麼利率的走勢會對房地產有比較大的影響。我們看到最近美國的三十年期房貸利率,飆到5.81%,這個是從去年低於3%的狀況下升上來的,一下子提高了將近百分之3的利率,所以,大家在付款方面就會有很大的壓力。

我們可以看全美的住房可負擔指數(1圖),它明顯是往下滑。但是房價指數,似乎是還沒有往下滑,那是因為這個房價指數是四月份的資料,我們看到其實房價真正出現影響是在六月初或五月底這個時候。我注意到灣區很多本來是要加價搶房的,原本的賣方市場,好像似乎變成賣方可能要考慮降價,趕快加速把房子促銷。所以,房價是跟股市有關係,雖然不是直接的,但有一個間接的關係。

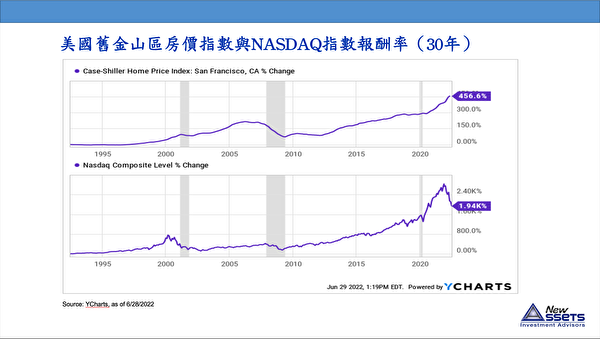

不過,在舊金山灣區,因為這邊都是高科技公司,所以,如果說納斯達克指數出現較大的下跌,其實房價就會受到一個比較大的影響,因為大家的股票都縮水了,那麼買家的付款能力也會受到衝擊。

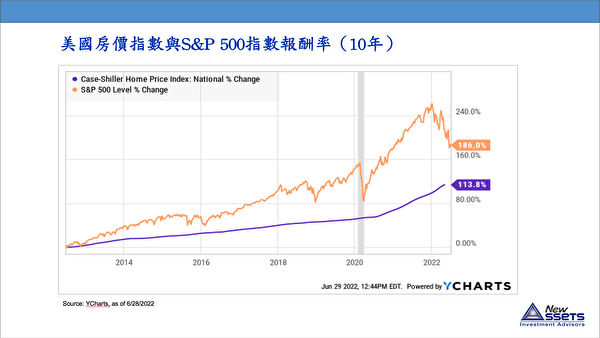

所以我們看到舊金山灣區的房價,跟納斯達克指數有比較明顯的關係(2圖)。如果以全國的角度來看,似乎比較沒那麼明顯。比較美國房價指數,跟S&P 500指數的報酬率,在過去10年,美國房價指數是上漲113%,S&P 500指數是漲了186%(3圖)。另外,在2020年疫情剛爆發時,股市在5週內就跌了34%。不過,房價指數幾乎沒有什麼太大的影響,因為房價反應比較沒那麼快,而且當時的抵押貸款利率降到零。所以,房價其實受利率的影響比較大,在低利率的房貸環境下,其實它還是有所支撐的。

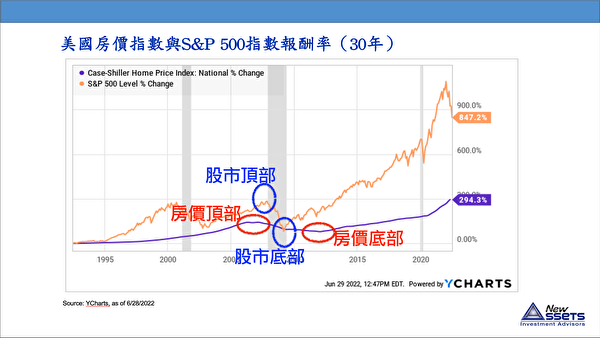

把時間拉得更長,用30年來看,其實房地產是會跟著景氣的,就是說當景氣逐漸衰退的時候,房地產要嘛就是下跌,不然就是不漲,但是可以看到,它還是比股市要相對平穩。我們從過去幾個經濟週期發現,不管是dot-com泡沫,或者是2008年的金融海嘯,還有2020年的疫情期間,可以看到股市都是非常敏感,股市在2008年,它一跌就跌了53%。

反觀房地產就比較緩和,可是它通常會有一個遲滯性。比如在上一波週期(4圖),2006年的時候房價到頂部,然後開始往下滑,但是股市是在2007年的10月第四季到頂,然後開始出現下滑,在2009年3月就到底部,然後開始回彈。所以,股市的中間幅度比較短,只有不到2年的時間。但是,房地產從2006年開始滑落,真正到底部是2011年,在2012年才開始起漲。

當然上一波週期是因為次貸危機造成的衰落,所以可能是一個比較特殊的時期。不過,我們要了解房地產的波動,是比較穩定的,時間週期會拉得比較長,而不是像股市。當然,最理想的狀況,我們都期望在股市進入衰退前就先撤出來,然後在底部的時候又重新進場,那是最完美的,但是不可能那麼容易做到。

而且,很多人都會說,為什麼我投資房地產可以賺到錢,投資股票老是賠錢?其實最主要是因為,在股市波動的時候,你被震出來,比如說,尤其你在股市起漲的剛開始,不敢進場,那麼你在高點才進場,然後高點的時候,一旦碰到下挫,心理就恐慌,因此認賠殺出,那當然就造成投資股票常常賠錢。

但是,投資房地產通常持有十年或二十年,這麼長的時間,如果看過去30年來的報酬率,它漲了294%,但是股市可以漲847%。所以,假設你投資一個股票(跟隨股市大盤),然後你都不看它的漲幅,把它放30年,那你這個報酬率是會非常的驚人,可能會比你的房地產投資還要多三倍。

事實上,我們看美國的前十大的富人,最有錢的全部都是靠投資股票致富。可是因為股市的波動太大,所以很多人沒有辦法掌握。因此,普遍來講要做資產配置,假如我們做了一個所謂60/40的資產配置,60%股票,40%債券,先不考慮40%債券的報酬率,單看股票,如果把847%的報酬率打六折,30年來還有500%,其實還是會高過房地產的294%。假如能夠克服對股市的恐懼,長期來講,股市是會有比較高的回報。

四、股市與房市的投資建議

Rex:首先要區分一個是動產,一個是不動產,這兩個的流動性是非常不同的。尤其是股市,它的資金是隨時可以來去的,可是你如果要交易一個房子,那時間可能比較長,然後你的交易成本也比較高一點。所以在資金的佈局上,首先應該先做一個比較妥當的安排,哪一些你是準備要做長期不動產的投資,需要穩定的回報,那麼哪一些是要做比較短期的,比較積極操作的,那這些資金首先做一個分配。

從上面圖表,大家可以了解股市的波動就是遠大於房市,而且它受景氣影響比較大,一旦景氣開始出現衰退,有個風吹草動,股市就已經開始波動。但是如果說,投資股市可以像投資房市一樣,比較有耐心的長期持有,如果你做好資產配置,降低你的波動率,讓這個波動是你可以承擔的範圍內的話,那麼其實股票的長期回報率,是會比投資房市來得高。

剛才我用2006年到2012年期間,股市跟房市的比較,通常房市會比較緩慢的下跌,而它的復甦期,一定是等到股市跟所有經濟開始上漲,房市才會上去,所以它會比較遲緩。因此,如果剛好投資人有一些現金,想等到低點準備買房,其實不妨可以考慮,下滑階段的時候先買股票,可能你的報酬率在短期會比去買房更好。或許等股市漲了一波,那麼這時候房市可能慢慢跟上,也許你再把資金做重新調整,或是一個比較好的安排。

五、美國經濟軟著陸,為何需要外因的加持?

Rex:因為這一次的通貨膨脹,不是只是因為需求問題,而是供不應求,這是一個非常重要的原因,包括俄烏戰爭所造成的農產品、能源、石油價格的上漲,然後還有中國的清零政策,所造成的供應鏈緊張。這個部分,都是屬於供給面緊張的一個原因。這個部分,事實上美聯儲沒有辦法做什麼事情,他沒有辦法用他的貨幣政策來影響供給。

所以,如果說外部因素沒有給他一點加持,那他唯一能做的,就是持續的升息,一旦他升過頭了,當利率升到超過10年期的債券殖利率,經濟就有衰退可能性。我們把10期債券殖利率,想成是一個市場認為現在合理的利率水平,那麼聯邦基金利率如果超過這個利率水平了,那就是一種緊縮的狀態。它就是很難避免進入一個衰退。所以,升息的過程中,如果通脹稍微有降溫,美聯儲就不要再繼續一直往上升,那可能這是在細部操作上,非常重要的一個地方。

但現在美聯儲一定是把降低通脹當成首要工作,預計七月份再升三碼,9月再升兩碼,一直在一路追上去。

當然,反過來講,急遽的升息,股市會比較急劇的回落,那麼可能等它放鬆的時候,就有一個舒壓反彈的機會,可能這一次的熊市,會來得比較快,比較陡,但是也會比較快結束,這是我的看法。

周威宇(Rex Chou)小檔案:

周威宇擁有25年的投資和金融服務經驗。曾經在台灣的富達投資(Fidelity Investments)、匯豐中華投信(HSBC Asset Management)、施羅德投顧(Schroders)擔任過投資顧問等部門的高階主管。2008-2012年擔任德意志銀行與遠東國際商業銀行合資的德銀遠東投信(Duetsche Far Eastern Asset Management)的總經理。2013年於美國創立了多元投資顧問有限責任公司(New Assets Investment Advisors)。

周威宇擁有美國卓克所大學(Drexel University)的MBA學位,也擁有美國註冊投資顧問與台灣證券分析師的資格與執照。

多元投資顧問是一家獨立經營、合法註冊的投資顧問公司(Registered Investment Adviser),提供投資管理與財務規劃的服務以幫助客戶實現其財務目標。作為一家fee-only RIA,多元投資顧問必須向它的客戶負有無利益衝突的良善受託責任,沒有從券商、基金公司、或保險公司收取任何形式的佣金或報酬。收費是依計時或管理資產的某個百分比,經濟誘因與客戶利益保持一致。◇

聯絡方式:

電話:(408)520-9558

Email:rex.chou@new-assets.com

網站:www.new-assets.com

歡迎預約第一次一對一免費諮詢!

聲明:本文僅供投資理財介紹,並不構成要約、招攬或邀請、誘使投資。讀者務請運用個人獨立思考能力,自行作出投資決定,且個人情況皆不相同,無法一概而論,如需進一步了解請諮詢專業人員。務必理解投資皆有風險,《大紀元》無法承擔相關損失責任。